熊市下的新基金“头部效应”:8巨头新发规模占比超1/3

熊市中新基金发行的头部效应突出8家头部基金公司今年以来发行超过100亿股仅这8家基金公司就贡献了今年新基金发行规模的1/3

今年新基金发行遇冷与去年同期相比,今年新基金的总规模和平均发行份额均下降了三分之二

其中,股票型基金表现最差,尤其是4月份,股票型基金发行进入冰点,仅占总规模的13%。

值得一提的是,由于新基金发行遇冷,今年以来市场出现了许多新现象比如REITs,同业存单等抗跌新品种很受欢迎比如赞助基金的数量大大增加,占比高达20%

熊市之下,新基金发行的头部效应凸显8家头部基金公司今年以来发行规模超过100亿份,仅这8家基金公司就贡献了今年新基金发行规模的1/3

今年的新基金市场看起来与我们熟悉的市场格格不入可是,当我们重新打开过去20年4次熊市的新基金发行市场时,会发现今年发生的一切似乎似曾相识,历史在某种程度上重现

萎缩和分化

今年基金发行持续遇冷。

来自网格理财的数据显示,以基金成立日为统计标准,1月份新发行基金总数为148只,发行份额为1188.2亿份单只基金平均发行份额为8.03亿份,不足10亿份,创下2021年1月以来的新低

2月份,新基金平均发行份额再次降至5.36亿份,仅为去年同期的22%。

随后,新基金平均发行份额略有上升。

截至5月20日,5月新成立基金58只,份额532.62亿份,平均份额9.18亿份,仍不足10亿份。

综合来看,以成立日为统计标准,据21世纪经济报道记者统计,截至5月20日,今年以来新基金成立4106亿只,去年同期为12831亿只,今年规模仅为去年同期的1/3左右。

而且今年发行的新基金平均份额为7.63亿份,去年同期为21.21亿份,约为去年的1/3。

今年新基金的发行并不理想,尤其是股票型基金。

以基金成立日为统计标准,数据显示,截至5月20日,今年以来新基金发行4106亿只,股票型基金发行1422亿只,占比35%,债券型基金2075亿,占比51%。

值得一提的是,从月度数据来看,年内新基金发行规模波动明显。

加上去年新能源基金崛起的余热,以及去年发行,今年成立的部分新基金的支撑,一季度新基金发行规模整体不算太难看。

数据显示,一季度新基金发行量依然较大,总份额超2000亿,其中最受关注的股票型基金占比超四成。

但数据显示,4月份以后,股票型基金的发展达到冰点,仅占4月份新基金总规模的13%,而债券型基金成为大头,接近80%。

值得一提的是,为了降低新基金的发行和成立难度,今年基金经理发行的很多产品都是发起式基金。

公开数据显示,截至5月20日,今年以来共有108只发起式基金成立,不仅大幅高于去年同期的76只,也高于此前的历史水平,且占全部538只新基金的20%。

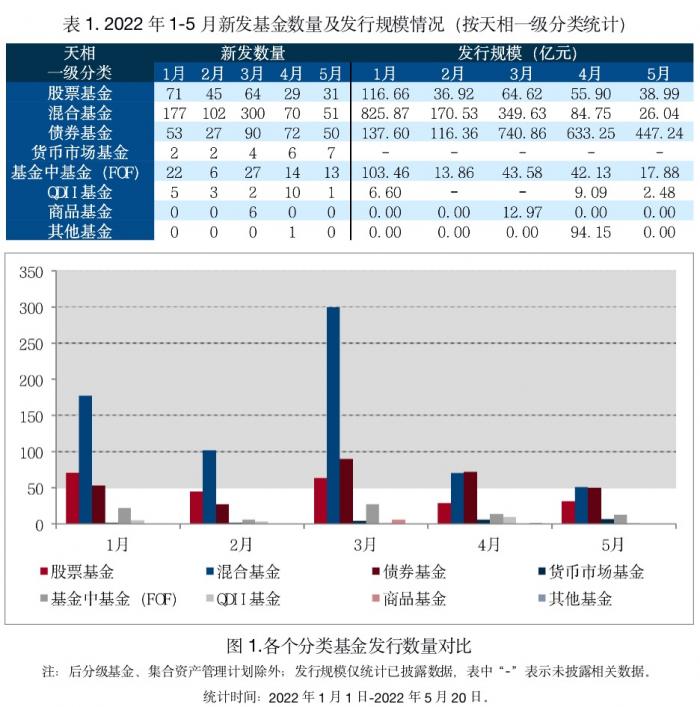

天相投顾基金评价中心截至5月20日的最新数据也显示,在熊市下,今年以来各类基金的发行呈现出不同的走势。

其中,股票型基金的新基金规模逐月受到冲击,从1月份的942.53亿元缩水至5月份的65.03亿元,缩水比例为93.10%。

但固定收益类基金的表现相对稳定虽然新基金发行规模有一定程度的缩水,但新基金数量并没有像股票型基金那样受到严重冲击一般来说,伴随着市场持续走弱,债券发行数量相对稳定,货币市场基金发行数量逐月增加

公开数据显示,今年发行了1只REITs产品和12只同业存单,截至目前,仍有97只同业存单在等待出生证明。

但今年新基发行遇冷,股票型基金发行降至冰点,主要是受今年市场大幅震荡回调的推动。

数据显示,4月26日最低点,上证指数,深证成指,创智指数今年以来的跌幅分别为20.70%,31.30%,35.28%同期,偏股混合型基金指数下跌27.27%

虽然截至5月25日,自4月27日以来,上述三大a股指数涨幅分别为7.66%,9.18%,8.14%,偏股混合型基金指数涨幅为8.88%可是,新基发行市场的活力仍未恢复

新基金发行的头部效应

在熊市中,头部基金公司仍然是新基金的大发行者。

以基金成立日为统计标准,数据显示,截至5月20日,年内新基金成立538只新成立基金约4106亿元,平均份额7.63亿份,涉及基金经理113人

其中,8家基金公司发行的新基金份额超过100亿元,其累计新成立基金规模为1485亿元,占全部新基金的1/3以上,占比36.17%。

具体来看,这8家基金公司今年的新基金发行份额分别为:招商基金346亿,华夏基金321亿,中欧基金178亿,平安基金162亿,南方基金134亿,广发基金123亿,工银瑞士瑞信银行118亿,浦银安盛103亿。

此外,市场熟悉的其他几家头部公司今年新基金份额如下:易方达89亿,汇添富77亿,博时68亿,嘉实93亿,田弘47亿。

天投谷基金评价中心提供给记者的数据,对比了今年首批四家新基金公司的数据从管理人来看,中欧基金,招商基金,华夏基金,南方基金位列市场新基金管理人前10名

通过对四位管理人的新产品类型分析可以发现,作为头部基金公司的代表,这四位管理人,在市场整体低迷的情况下,虽然发行产品数量以混合型基金为主,股票型基金次之,债券型基金次之,但从发行规模来看,债券型基金使用的新产品数量占比远超股票型产品,这进一步凸显了投资者对市场整体低迷情况下以债券型基金为主的偏固定收益类产品的配置偏好和抗跌属性的认可。

比如今年发行新基金数量最多的招商基金,就接手了今年仅有的4只百亿规模新基金中的两只——招商天安集合发展银行1年150亿,招商同业存款指数7天持有发行100亿仅这两只基金累计规模就达250亿元

对此,研究中心主任曾感叹,短期市场更多的是局部博弈,熊市是发不出资金的这时候头部基金公司就有优势了

曾认为,头部基金公司的品牌是强大的所谓品牌,就是投资人觉得和你在一起能赚钱不管短期的风吹雨打,只要给它一段时间,他们就能赚钱

对此,格上旗下金浩投资研究员王毅指出,基金公司对产品发行负有一定责任。

基金公司应在市场阶段性高点充分提示投资风险并降低投资者的收益预期,做好预期管理,帮助投资者提前了解波动风险,以更好地面对可能出现的业绩下行并在市场低位多做观点输出,帮助投资者更好的了解市场,敢于在低位逐步布局王伟说道

四个熊市问题恢复。

硬币有两面:一面是市场低迷时,很难发行新基金,另一方面,新基金在市场低点建仓,后期业绩更容易出彩。

这正应了基金界的一句老话发财难,但发财难。

天投谷基金评价中心向记者提供的数据显示,过去20年间,出现过四次典型的熊市:

第一次熊市是2007年10月16日到2008年10月28日当时新发行的基金中,股票型基金106亿元,混合型基金1027亿元,债券型基金846亿元

第二次熊市是2009年8月4日至2012年12月4日当时新创建的基金中,股票型基金为2980亿元,混合型基金为3857亿元,债券型基金为5448亿元

第三次熊市是2015年6月12日至2016年1月27日当时新基金中,股票型基金744亿元,混合型基金5253亿元,债券型基金525亿元

第四次熊市是2018年1月29日到2019年1月4日当时新创建的基金中,股票型基金为1335亿元,混合型基金为2827亿元,债券型基金为3767亿元

一般来说,在每个熊市阶段,以股票型基金和混合型基金为主的权益类产品的数量和规模都不如以债券型基金为主的固定收益类基金,尤其是在2009年和2018年的两次熊市中发行人和投资者都在一定程度上偏好债券基金的发行和持有,新发行数量和规模均高于股票混合型基金的平均水平

从收益来看,熊市阶段成立的各类基金伴随着后市的发展整体表现较好,而股票型基金和混合型基金长期收益较高,但在后市中受市场形势影响,波动性较大而债券型基金的净值增长率不如混合股票型基金,但业绩增长相对稳定熊市后业绩保持上涨,受后市影响较小

王毅表示,据统计,历史上基金发行降温时,往往发生在股市底部在基金发行遇冷时,投资股票型基金有很大概率获得较好的投资回报

王毅分析,通过比较公募基金的长期基金收益和投资者收益,不难发现投资者收益明显低于基金收益,即存在基金赚钱而投资者不赚钱的情况,原因在于投资者的行为偏差在市场高点买入基金,在市场跌至低点时未能持有,赎回等短线操作是影响投资者收益的重要原因

可是,事实上,投资者是否在市场底部买入基金,在投资界是一个哥德巴赫猜想。

在熊市或牛市初期发行的基金往往运作得更好但这是事后诸葛亮,因为只有事后才能知道是熊市还是牛市曾说

曾建议投资者,想清楚自己能做什么,不能做什么'能投多少钱做股权'是你能做的事,而'预测市场涨跌,哪个行业会更好'是大多数人做不好的事一般来说,投资者从自己的配置中选择合适的基金,这样更容易获得好的结果

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关阅读

最新文章