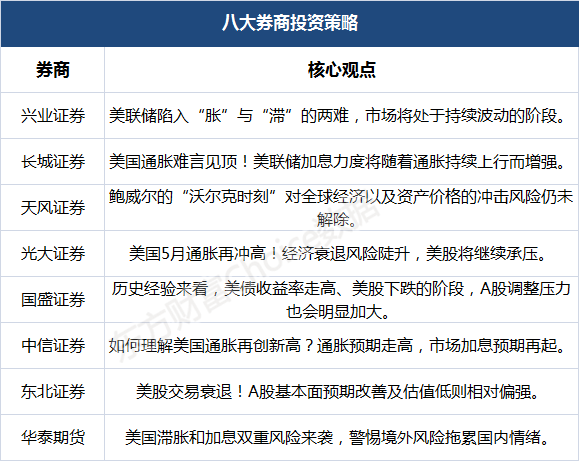

八大券商投资策略:通胀“刹不住车”激进加息将至?美股交易衰退!如何影响A

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

美联储将于美国东部时间本周6月15日宣布利率决定从上周开始,美联储进入了静默期但上周意外的通胀数据公布后,通胀预期上升,加息预期大幅上升,市场进入紧张交易

对于当前通胀和市场预期的解读,我们认为美联储陷入了通胀和停滞的两难境地,市场将处于持续波动的阶段5月通胀水平创年内新高,白宫的政治重点仍是反通胀在通胀明显缓解之前,美联储在多重压力下仍可能维持超出预期的鹰派态度毫无疑问,FOMC会议将在本周加息50个基点可是,美联储的快速紧缩已经给经济带来了下行压力股市对居民消费的负反馈和企业融资成本的上升也对美联储软着陆的目标造成了一定压力由于美联储政策调整的空间不大,当前市场仍处于对美联储立场和通胀信号敏感的高波动期

长城证券:美国通胀很难说!伴随着通胀持续上升,美联储加息的力度将会加大。

美国的通货膨胀很难说美国5月通胀创新高,可能继续突破能源价格再次上涨,推高了美国的通货膨胀率农产品价格暴涨的影响已经逐渐显现,但是峰值还没有出现而服务和消费需求增速的下降,可能是高物价吞噬需求造成的一旦价格增速放缓,需求仍会反弹美国6月份通胀可能继续上升伴随着通胀继续上升,美联储的加息幅度也将加大

TF证券:鲍威尔的沃尔克时刻尚未解除对全球经济和资产价格冲击的风险。

目前,美国的通货膨胀问题持续发酵,这也使得美国政府和美联储打击通货膨胀的决心越来越大通胀越高,就越需要激进的加息和收缩来抑制通胀,经济下行压力也会加大目前,持续紧缩导致的经济硬着陆风险仍未解除,鲍威尔沃尔克时刻对全球经济和资产价格的冲击风险仍未解除

会对a股产生怎样的影响在海外通胀风险解除之前,市场仍处于磨底阶段,等待两个重要的验证信号:对内,中长期贷款能否有效反弹,三季度是重要的观察窗口,是美国和美联储外部通胀趋势转鸽的信号

光大证券:美国5月通胀再度抬头!经济衰退风险飙升,美股将继续承压

通胀数据公布后,市场迅速提升了对美联储加息的预期年末联邦基金利率预期值已达到3.25%—3.5%,较上期上升75bp回顾1960年以来美国所有的经济衰退可以发现,在通胀水平居高不下的情况下,经济很可能陷入衰退,如果通胀得到控制,软着陆的可能性仍然存在现阶段美国通胀压力大概率持续,提高了美国经济衰退的风险叠加的货币政策在短时间内受到通胀的束缚,难以放松在加息和缩表的双重压力下,判断美股将继续承压

郭盛证券:当美国通胀创下新高时,你如何看待a股市场。

美国第三季度通胀将维持高位,指向全球滞胀风险进一步加大,短期来看,关注6月15日美联储会议后的加息路径,也需要警惕美债和美股的风险。

美国通胀展望:在之前的报告中,我们多次指出,美国的通胀基本遵循能源分项决定方向,其他分项决定区间的原则在中性情景下,由于俄乌冲突,短期内能源价格将保持高位,但从中长期来看,由于全球经济放缓和俄乌冲突的消退,能源价格将趋于下跌同时,伴随着消费需求放缓,全球供应链修复等因素,核心通胀压力将逐步减轻按此计算,美国6—9月CPI同比可能维持在8.2%—8.6%的高位区间,10月份以后才有可能出现明显回落,预计年底在6%左右,三季度核心CPI可能小幅反弹,四季度将有所回落预计年底会在4.5%左右受此影响,全球滞胀风险将进一步凸显我们还继续提出,在今年之内,美国将更接近无停滞的通胀,中国将更接近无通胀的停滞,而欧洲已经是滞胀了

美联储加息展望:美联储将于6月15日召开议息会议,很可能加息50 bp重点关注最新加息位图预测的后续加息路径,尤其是7月或9月增加75 bp的可能性倾向于认为,虽然通胀居高不下,但受到经济放缓压力的制约目前来看,美联储单次加息75bp的概率不大更有可能的是,6月,7月,9月加息50bp,然后25bp或50bp,何时停止加息,视情况而定

大资产展望:本次CPI数据公布后,市场通胀预期再度抬头,美联储加息预期升温美债收益率短期仍将维持高位,不排除再次突破前期高点,这也意味着美股短期仍有调整压力,而黄金则可能出现阶段性行情从历史上看,在美债收益率上升,美股下跌的情况下,a股调整的压力会明显加大

中信证券:如何理解美国通胀创新高通胀预期上升,市场加息预期再次上升

通胀预期上升,市场预期再次加息5月美国通胀数据超预期,再次突破前期同比高点,市场通胀预期升温在数据公布之前,由于近期油价涨幅较大,市场开始交易6月份的通胀预期美国5年期和10年期盈亏平衡通胀率在CPI数据公布前由下行转为上行CPI数据公布后,盈亏平衡率大幅上行CPI数据公布后3小时内,10年期和5年期盈亏平衡通胀率分别上升约10bps和8bp,通胀预期大幅上升通胀超出预期,美联储收紧货币政策更加紧迫5月份,美国通胀同比增速再度上升,超出预期,突破前期峰值,主要受食品,能源,机动车,住房和交通服务等拉动

展望未来,美国的通胀形势不容乐观在就业市场好转的背景下,美联储将更积极地加息,9月和11月加息50个基点是可能的由于地缘政治因素,食品项目未来进一步上行的风险较高,能源项目波动性较大,新机动车增速有望保持在较高水平,二手机动车增速有望降温,但可能难以保持在较低水平,工资增长和居民消费倾向的变化可能支撑服务通胀,其中32%的住房项目可能继续保持较高增速,未来通胀形势不容乐观5月份的数据显示,通胀从大宗商品向服务业蔓延,大宗商品缓慢下降,反映出通胀正变得更加普遍且难以改变,因此美联储可能会更积极地收紧通胀数据公布后,美联储收紧预期升温,11月加息预期从25个基点提高到50个基点市场预计2023年加息将进一步加速预计美联储将在6月和7月加息50个基点如果通胀仍处于高位且下降速度缓慢,9月和11月加息50个基点是可能的

东北证券:美股交易下滑!a股基本面改善,低估值的预期比较强烈。

股票下跌,债务上涨,商品下跌定义为交易性衰退,股票下跌,债务下跌,商品上涨定义为交易性滞涨然后,美股从2005年到2021年,分别在2008年,2010年,2011年,2012年,2015年,2018年和2020年出现了7次交易性下跌,其中只有2008年和2020年出现了实际下跌,低通胀下,美股没有明显的贸易滞涨,只有今年3—4月份

美股交易下滑,而a股基本面改善预期和低估值相对较强论市场走势:首先,美股前期的交易性下跌对a股有明显的向下传导作用,主要是全球化下中美贸易关系紧张,外资持仓在a股的比重上升其次,在美股交易不景气的情况下,如果a股基本面有望改善,估值较低,会相对较强比如2008年11月国内4万亿出台,2012年4月中国金融市场化改革,2018年10月政策大力扶持民营企业这三次都逆转了短期悲观预期,a股估值偏低

行业表现方面,政策导向的基建,地产,汽车,盈利相对稳定的消费,独立向上的产业周期的养殖在贸易衰退下表现较好如果超跌,当时政策支持的成长性行业有阶段性机会

在目前基本面预期改善,估值较低的情况下,a股将强于美股,基建地产,消费,电力创新,计算机等板块的成长都有机会。

市场走势:首先,核酸正常化等科学防疫将逐步降低疫情对经济的影响,而房地产,基建等稳增长政策不断加码,经济和盈利基本面预期改善趋势明显,其次,目前a股估值已处于历史低位,所以按照历史复盘来看,短期内a股会强于美股。

2)行业方向上,以稳增长为导向的基建地产,社会服务,食品饮料,疫情后修复的电脑,以及超跌,政策支持的电气新,半导体行业可能相对较强。

华泰期货:美国滞胀和加息的双重风险引人注目警惕海外风险拖累国内情绪

5月美国CPI同比上涨8.6%,为1981年12月以来最高,各大分项全面回升核心商品通胀全面上涨,大宗商品,新车和二手车价格环比分别上涨1.0%,1.8%和0.7%,核心服务也非常强劲,环比增长0.6%高通胀对美联储施加了更大的紧缩压力,表明美联储肩负着控制通胀的主要责任

同时结合本周5月美联储利率决议和国内经济数据,建议a股,国内工业品等人民币资产规避短期风险,等待美联储决议和高频需求变化后再择机抄底。

就产业链而言,原油链商品需要密切关注俄罗斯和乌克兰局势,警惕美国倾销和美伊核谈判带来的调整风险短期欧盟对俄罗斯制裁将加在原油上,对全能源链大宗商品提供支撑

有色商品方面,全球有色金属主导库存同比,环比均处于历史低位,但同时也存在欧洲电价下降,欧洲天然气库存上升等不利因素。

受俄罗斯和乌克兰局势影响,全球化肥价格持续上涨,基于供应瓶颈和成本传导的农产品看涨逻辑目前仍较为顺畅,农产品保持逢低做多思路,

考虑到海外滞涨格局的延续,潜在的衰退风险,地缘冲突风险的延续,全球贵金属ETF持仓的历史高位,我们仍维持贵金属逢低做多的观点。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关阅读

最新文章